Créer son activité d’artiste-auteur

Si un artiste peut exercer toute sa vie sans se déclarer, cette étape devient obligatoire dès lors qu’il sera question d’en vivre, de vendre, et donc de facturer. La Maison des Artistes (à laquelle nous ne vous conseillerons jamais assez d’adhérer !) précise que « Conformément à la législation en vigueur sur le territoire français, toute personne exerçant une activité pour laquelle elle retire des revenus a l’obligation de se déclarer socialement et fiscalement, même si elle exerce ou qu’elle a exercé par ailleurs une autre activité (salariée, profession libérale, artisanale, commerciale, agricole, étudiante… y compris retraitée) ». Dès lors, il vous faut donc vous déclarer en vertu des lois sociales (art. L-382-1 du CSS).

Les artistes-auteurs dès lors qu’ils souhaitent présenter et commercialiser leurs œuvres (lors d’expositions, d’ateliers portes ouvertes, de ventes sur internet, facture de droits d’auteurs etc…) doivent se déclarer auprès du guichet unique géré par l’INPI

Cet article reprend très exactement le pas à pas proposé par la Maison des Artistes pour vous enregistrer auprès du guichet unique de l’INPI.

Étape 1 : Création de votre compte Guichet unique/INPI

1/ Vous devez vous rendre sur le site de l’INPI et créer votre compte.

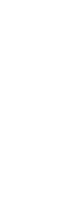

Deux options de création de compte :

– soit via France Connect* (Si vous choisissez de vous connecter via France Connect vous devez ensuite cliquer sur le bouton « Continuer sur Institut National de la Propriété Industrielle » pour accéder au formulaire de création de l’entreprise.)

– soit en créant un compte INPI avec une adresse mail et un mot de passe

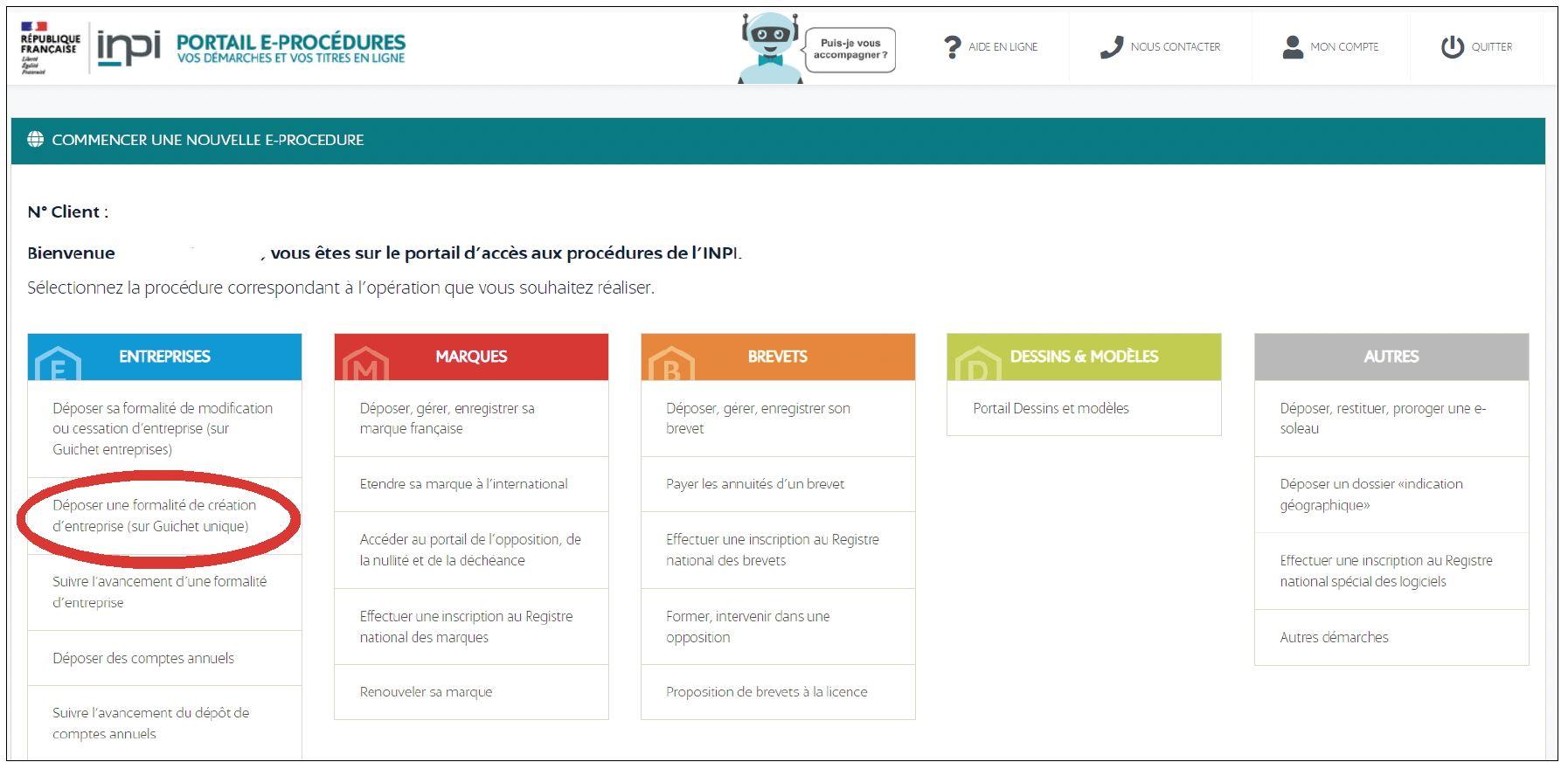

2/ Une fois sur l’espace de déclaration, choisissez « Déposer une formalité de création d’entreprise (sur Guichet unique) ».

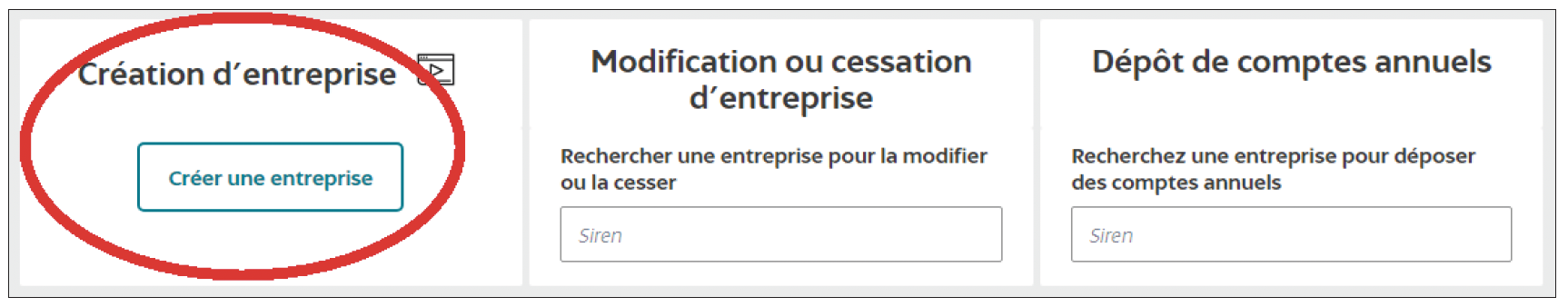

3/ Puis cliquez sur « Créer une entreprise ».

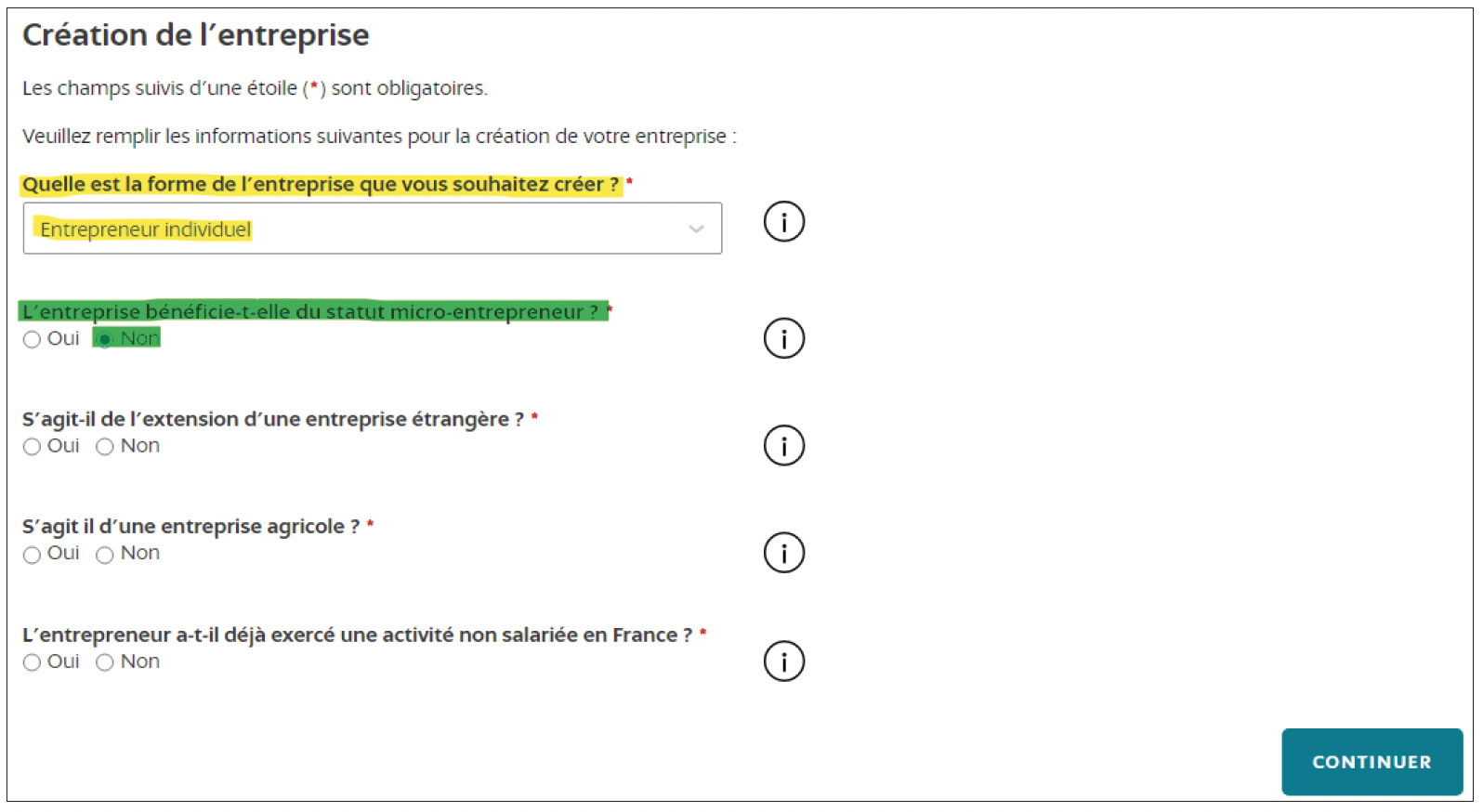

4/ Et enfin choisir dans le menu déroulant « Entrepreneur individuel ».

> Vous devez cocher « Non » à la question L’entreprise bénéficie-t-elle du statut micro-entrepreneur ? (NB : ici il ne s’agit pas du choix de vos options fiscales qui a lieu quelques étapes plus loin. Le choix du régime autoentrepreneur entraine l’impossibilité de choisir plus loin la création d’entreprise en tant qu’artiste-auteur.) puis répondre aux autres questions en fonction de votre situation.

> À la question L’entrepreneur a-t-il déjà exercé une activité non salariée en France ?, si vous avez exercé.e une activité non salariée qui n’est plus active (clôturée), cochez « oui » puis renseignez votre numéro unique d’identification qui est votre numéro SIREN. Dans le cas contraire choisir « non ».

Enfin cliquez sur « Continuer ».

Étape 2 : Identité de l’entreprise

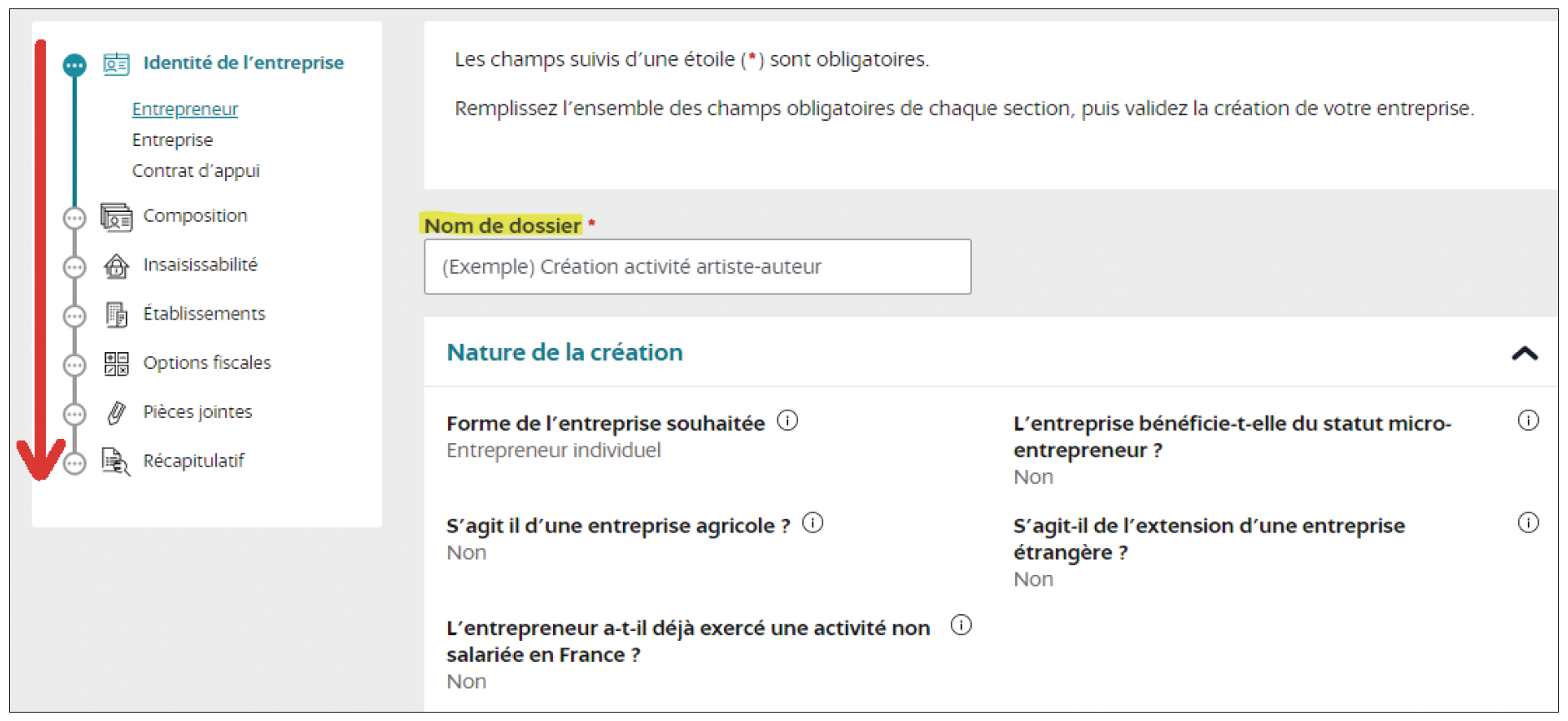

À partir ce cette étape, vous pouvez suivre le déroulé de votre démarche de déclaration de début d’activité dans la colonne à gauche de votre écran?

1/ Commencez par renseigner le nom de dossier correspondant à votre démarche dans la case « Nom de dossier ». Cela n’a pas d’implication officielle et vous est personnel.

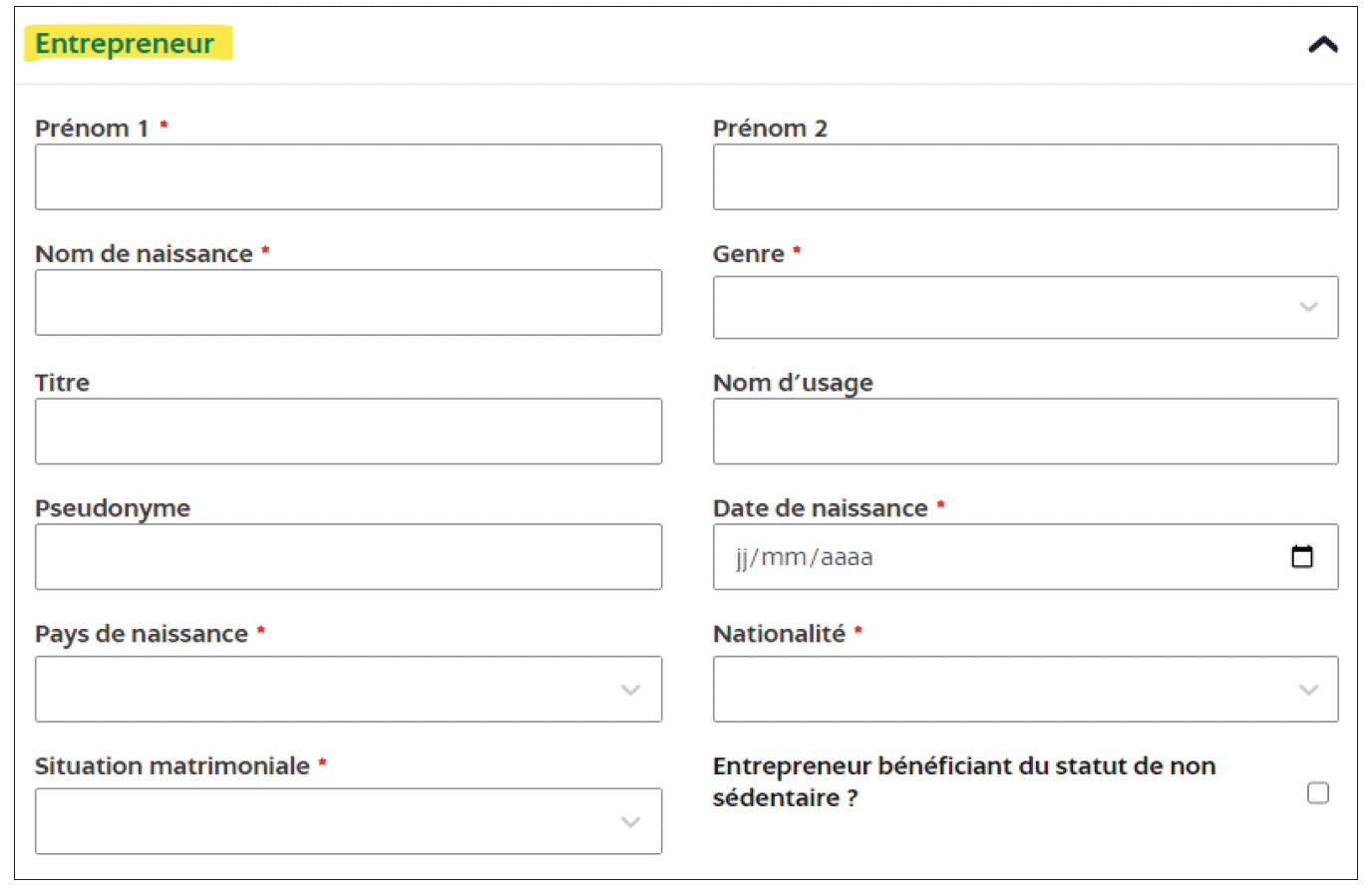

2/ Renseignez les champs dans les parties « Entrepreneur », « Adresse de l’entrepreneur » et « Contact de l’entrepreneur ». Ce sont vos informations personnelles.

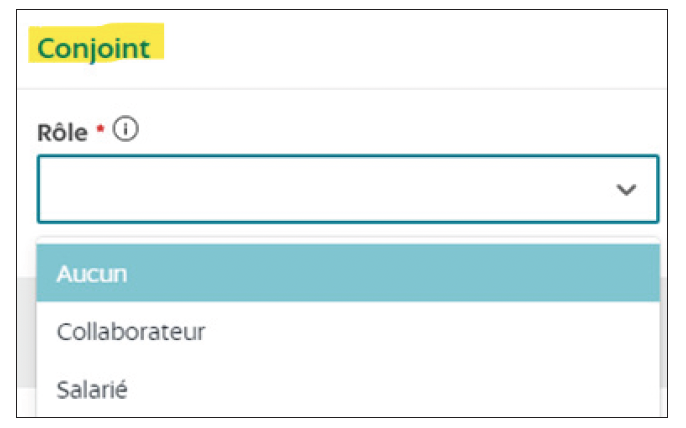

> À la question Situation matrimoniale si vous sélectionnez un des champs suivant : « en concubinage », « marié » ou « pacsé » il vous sera demandé à la fin de préciser le rôle de votre conjoint·e au sein de l’entreprise.

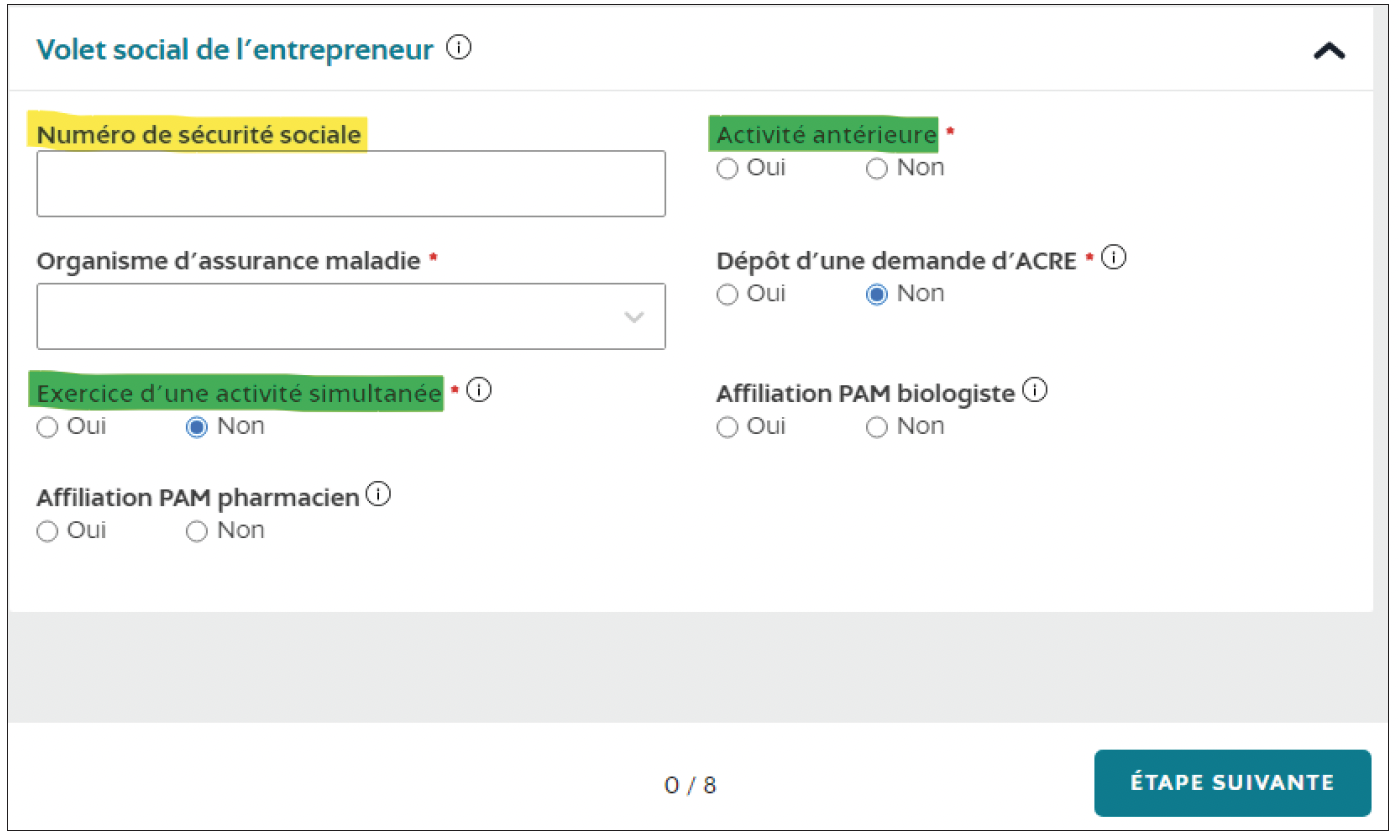

3/ Dans la partie « Volet social de l’entrepreneur » le renseignement d’un numéro de sécurité sociale est obligatoire.

Si vous n’avez pas de numéro de sécurité sociale, nous vous invitons à vous rapprocher de la CPAM (Caisse Primaire d’Assurance Maladie) de votre département de résidence.

> Si vous avez déjà pratiqué une activité libérale, cochez « oui » à la question Activité antérieure et saisissez les informations demandées. Dans le cas contraire, cochez « Non » et remplissez les cases suivantes en fonction de votre situation

> Si vous exercez une activité simultanément, cochez « oui » à la question Exercice d’une activité simultanée et choisir parmi la liste des activité correspondantes.

Enfin cliquez sur « Étape suivante ».

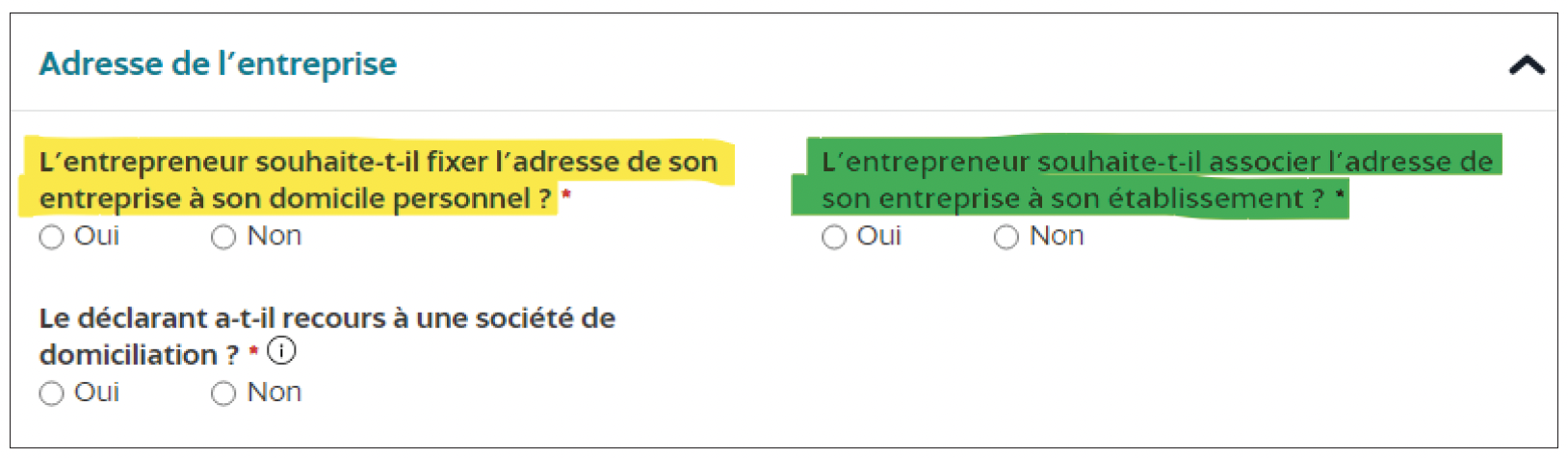

4/ Dans la partie « Adresse de l’entreprise » :

> Si vous travaillez à votre domicile personnel cochez « Oui » à la question L’entrepreneur souhaite-t-il associer l’adresse de son entreprise à son domicile personnel ? .

> Si vous travaillez depuis un espace situé en dehors de votre domicile cochez « Oui » à la question L’entrepreneur souhaite-til associer l’adresse de son entreprise à son établissement ?

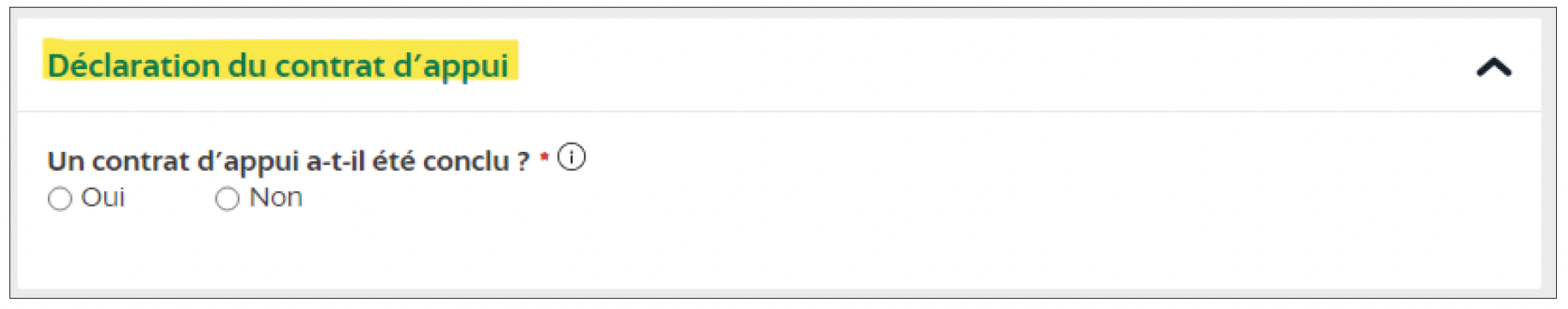

5/ Répondez en fonction de votre situation dans la partie « Déclaration du contrat d’appui » puis cliquez sur « Étape suivante ».

Étape 3 : Composition de l’entreprise

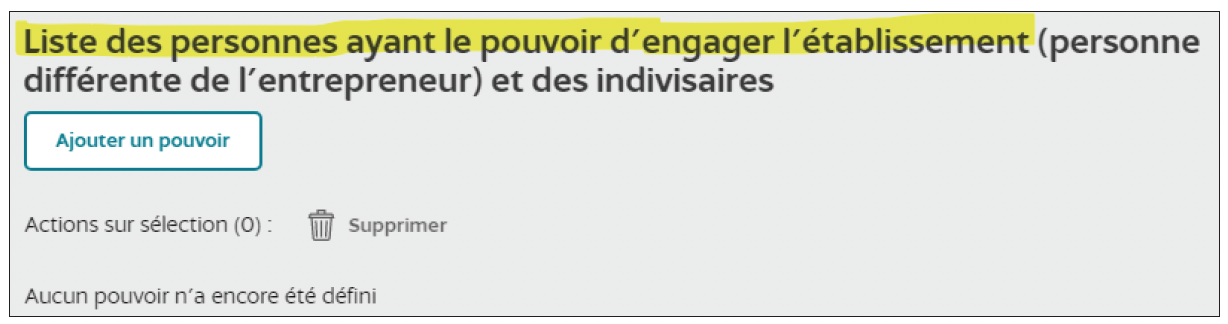

Répondez en fonction de votre situation dans la partie « Liste des personnes ayant le pouvoir d’engager l’établissement » puis cliquez sur « Étape suivante ».

Étape 4 : Insaisissabilité de l’entreprise

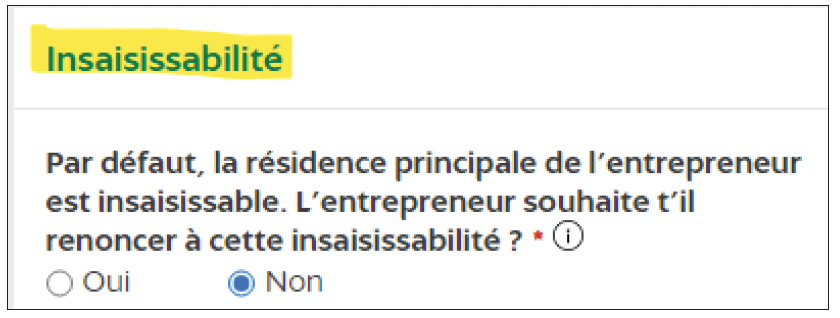

Ici cochez « Non » si vous souhaitez garder l’insaisissabilité de votre résidence principale (par défaut, la résidence principale de l’entrepreneur est insaisissable) ou « Oui » si vous souhaitez renoncer à cette insaisissabilité.

Étape 5 : Établissements de l’entreprise

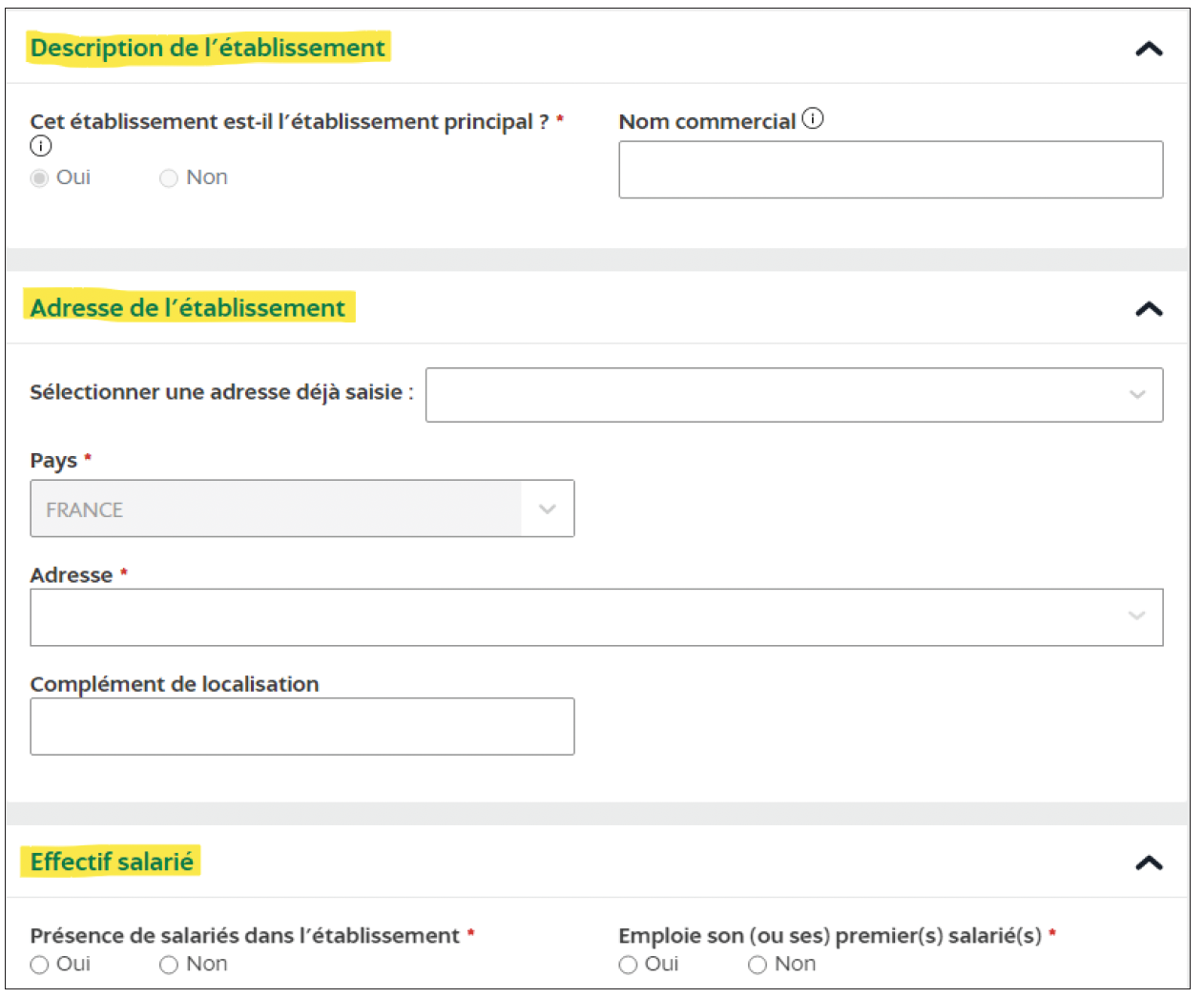

1/ À cette étape vous devez remplir les informations concernant votre établissement. NB : la case « oui » est pré-cochée automatiquement si vous déclarez une seule activité. C’est la case « Non » qui est précochée automatiquement si vous avez plusieurs activités en simultanée.

> Le champ « Nom commercial » est facultatif, il s’agit du nom sous lequel l’activité de l’entreprise est connue du public et visible sur les supports professionnels et documents officiels.

> Pour les effectifs salariés remplir en fonction de votre situation puis cliquez sur « Étape suivante ».

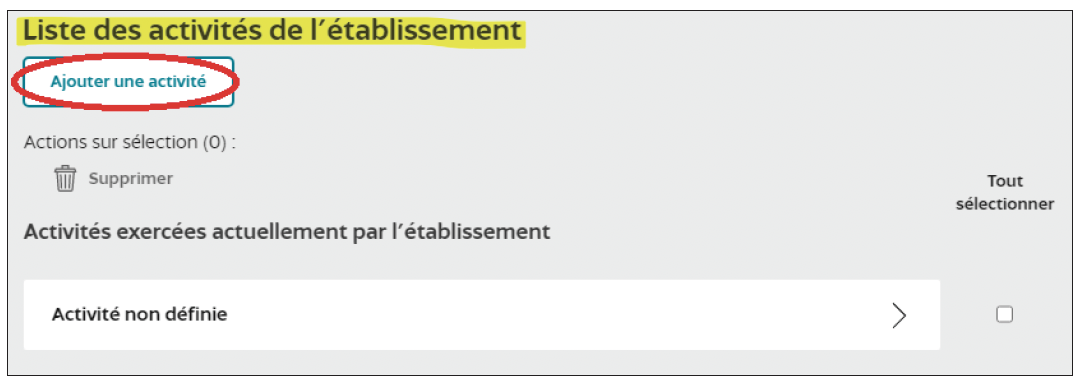

2/ Une fois votre établissement créé, cliquez sur « Ajouter une activité » et commencez la démarche de création de votre activité.

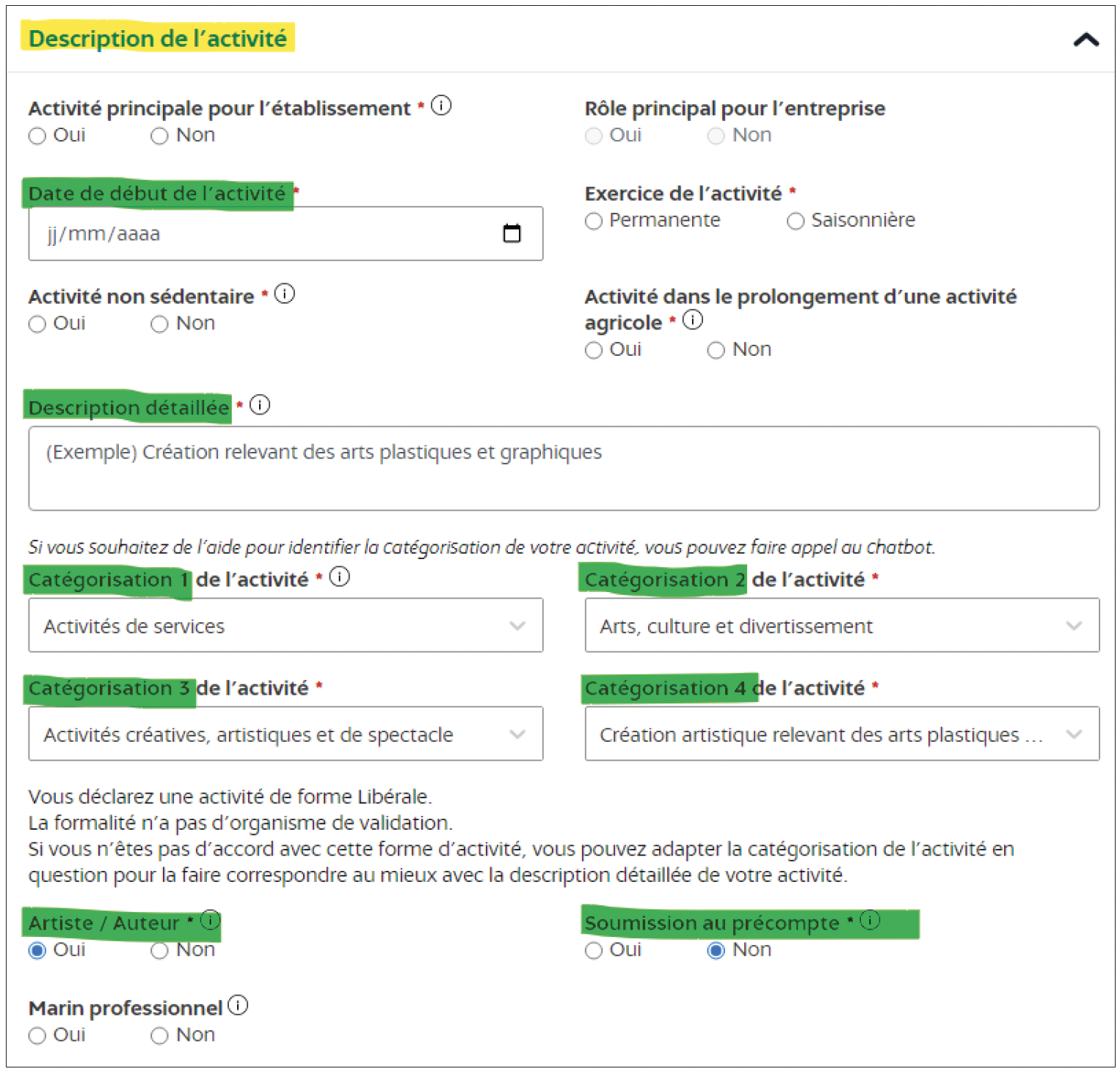

3/ À cette étape vous devez remplir les champs en fonction de votre situation.

> Pour le champ « Date de début d’activité », si vous mentionnez une date antérieure, vous recevrez des appels de cotisations sociales démarrant à la date antérieure que vous aurez indiquée et devrez donc payer sur cette période.

> Pour le champ « Description détaillée », il est préférable de limiter vos explications à la nature de votre activité.

> Pour les champs « Catégorisation de l’activité », pour les artistes-auteurs, vous devez choisir les catégories suivantes :

– Catégorie 1 « Activités de services »

– Catégorie 2 « Arts, culture et divertissement »

– Catégorie 3 « Activités créatives, artistiques et de divertissement »

– Catégorie 4 choisir l’activité artistique correspondant à votre activité

Pour consulter le champ d’application des activités relevant du régime des artistes-auteurs, vous pouvez consulter cette liste sur https://www.secu-artistes-auteurs.fr/artiste-auteur/le-regime-social/affiliation/activites-artistiques-eligibles/les-activites

> Pour le champ « Artiste/auteur » cochez la case « oui ».

> Pour le champ « Soumission au précompte » cochez la case en fonction de votre souhait ou non d’appliquer le précompte.

NB : Le précompte est une option qui oblige votre client à imputer et à verser vos cotisations sociales à l’Urssaf artiste-auteur. Cette option à une implication financière directe sur votre activité. Vous pourrez choisir de l’appliquer plus tard si vous le souhaitez même si vous ne cochez pas la case « oui » au moment de la création de votre activité. Si vous décidez de faire appliquer le précompte, veillez à demander une attestation de paiement éditée par votre client.

Pour en savoir + : https://www.lamaisondesartistes.fr/site/761-2/

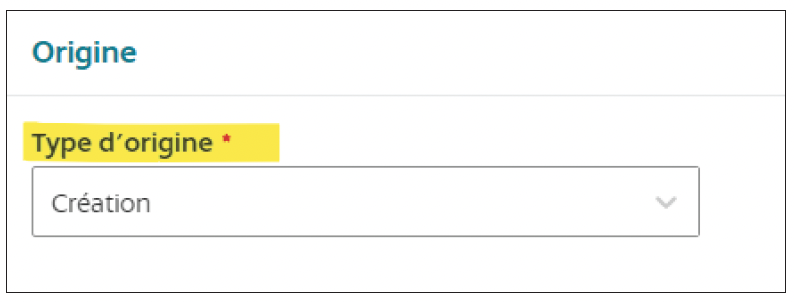

> Pour le « type d’origine » sélectionnez « création » puis cliquez sur « Étape suivante ».

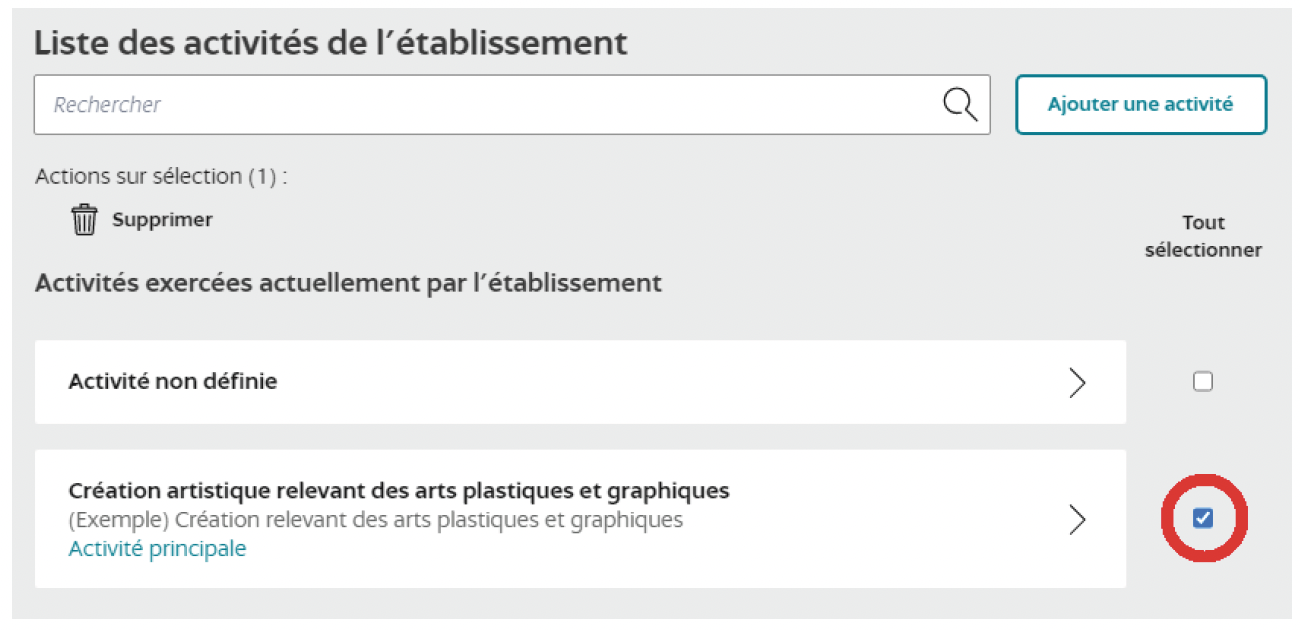

Une fois l’activité créée, sélectionnez la case à droite de celle-ci et cliquez sur « Étape suivante ».

Enfin, si vous le souhaitez vous pouvez renseigner le lien de votre site internet. Si non, cliquez sur « Étape suivante ».

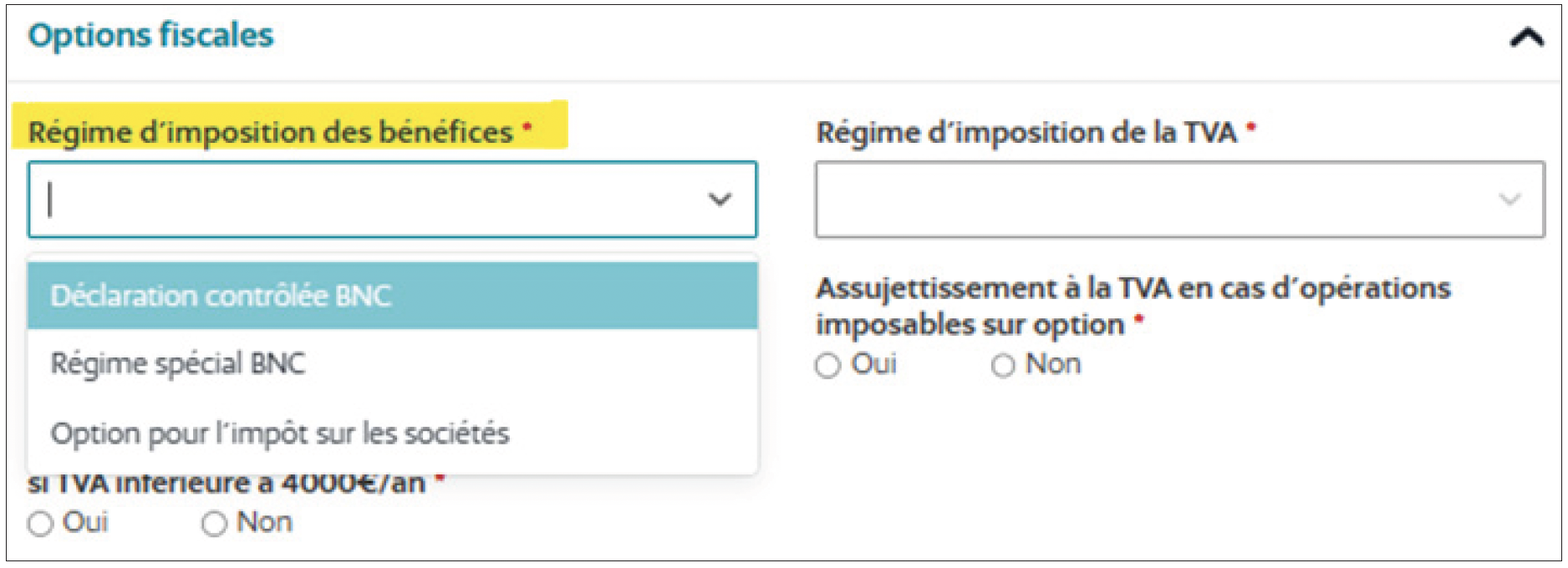

Étape 6 : Options fiscales

À cette étape il vous est demandé de choisir vos options fiscales.

NB : Les options fiscales permettent de déterminer le mode de calcul de votre bénéfice qui représente votre base imposable et ensuite le calcul de votre assiette sociale pour le calcul de vos cotisations sociales.

1/ Régime d’imposition des bénéfices

En tant qu’artiste-auteur, vous relevez du régime des BNC (Bénéfices Non Commerciaux) et avez donc le choix entre :

> Le régime spécial BNC ou micro BNC : un régime forfaitaire qui vous fait bénéficier d’un abattement de 34% pour vos charges professionnelles.

> Le régime de la déclaration contrôlée ou frais réels : vous permet de déduire la réalité des frais liés à votre activité avec l’obligation de tenir une comptabilité (livre recettes/dépenses). Votre base imposable est calculée sur le résultat.

Pour en savoir + : https://www.lamaisondesartistes.fr/site/identification-fiscale-sociale/regime-micro-bnc-declaration-controlee/

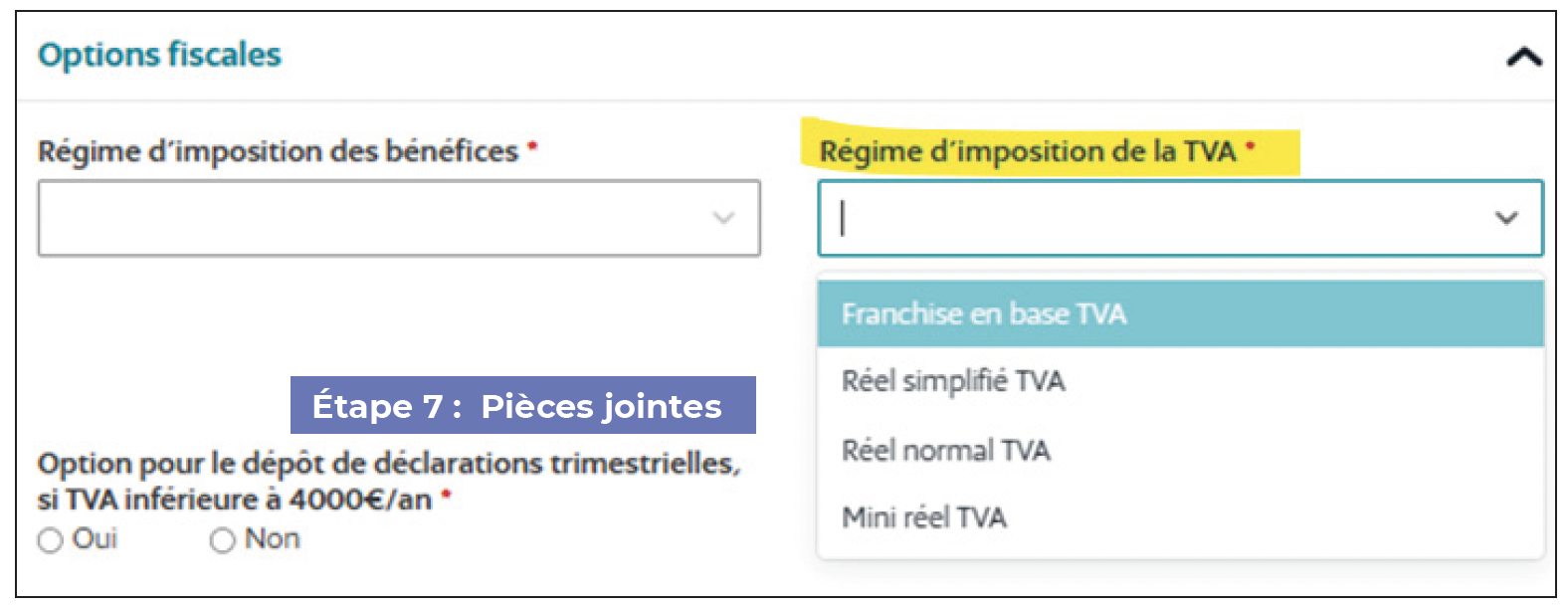

2/ Régime d’imposition de la TVA

En tant qu’artiste-auteur, vous pouvez choisir d’appliquer ou non la TVA et vous avez donc le choix entre :

NB : Les options de TVA servent à déterminer si vous aller appliquer la TVA sur votre facture ou pas. L’application de la TVA a pour but d’en récupérer sur les frais professionnels.

> Franchise en base TVA : qui implique de ne pas appliquer de TVA lors de la facturation en indiquant sur vos facture la mention «TVA non applicable – article 293 B du CGI».

> Réel normal TVA ou Réel simplifié TVA : qui permet d’appliquer la TVA au moment de la facturation, vous aurez dans ce cas des factures avec les mentions « HT » et « TTC ». Cette option implique des déclarations de TVA aux impôts en fonction de votre régime (réel normal TVA : déclaration par mois ou par trimestre / réel simplifié TVA : déclaration par an ou par semestre).

Pour en savoir + : https://www.lamaisondesartistes.fr/site/identification-fiscale-sociale/mon-taux-de-tva-franchise-tva/

> Enfin remplissez les autres champs en fonction de l’option fiscale et l’option de TVA sélectionnées, puis cliquez sur « Valider les informations ». Si vous avez coché « Micro BNC » et « Franchise en base », cocher « Non » aux autres champs.

NB : l’option pour la tenue d’une comptabilité créances/dettes n’est valable que dans le cas du choix de la déclaration contrôlée.

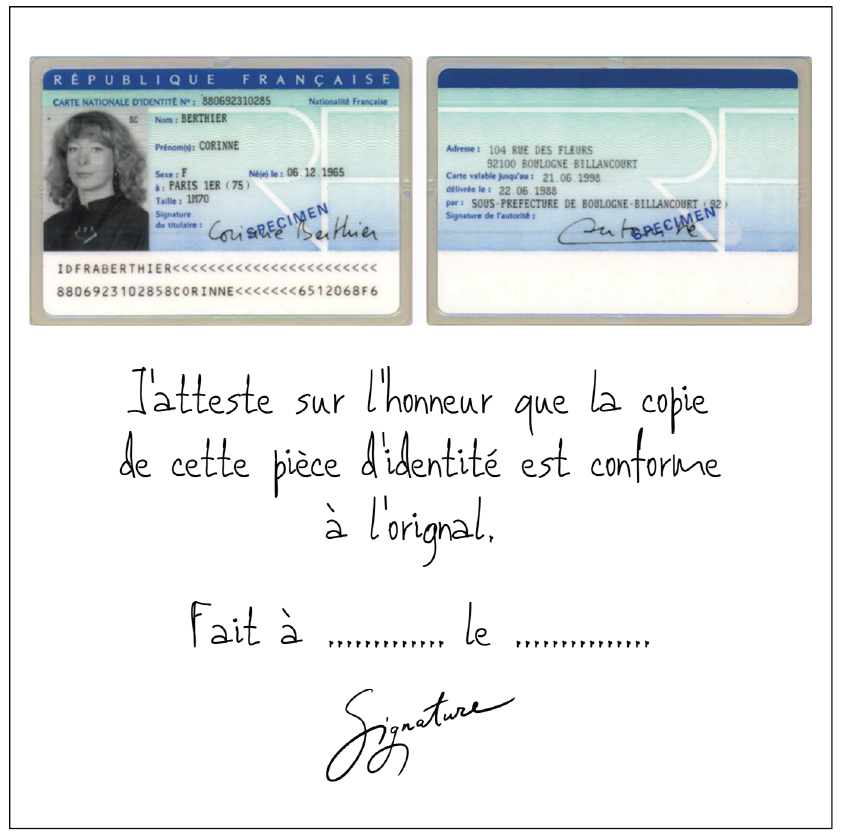

Étape 7 : Pièces jointes

À cette étape vous devez télécharger un scan de votre pièce d’identité recto/verso (carte d’identité nationale ou passeport) avec l’ajout d’une mention manuscrite faisant état sur l’honneur de la conformité de ce document.

NB : l’attestation de renonciation à la protection du patrimoine personnel n’est pas obligatoire.

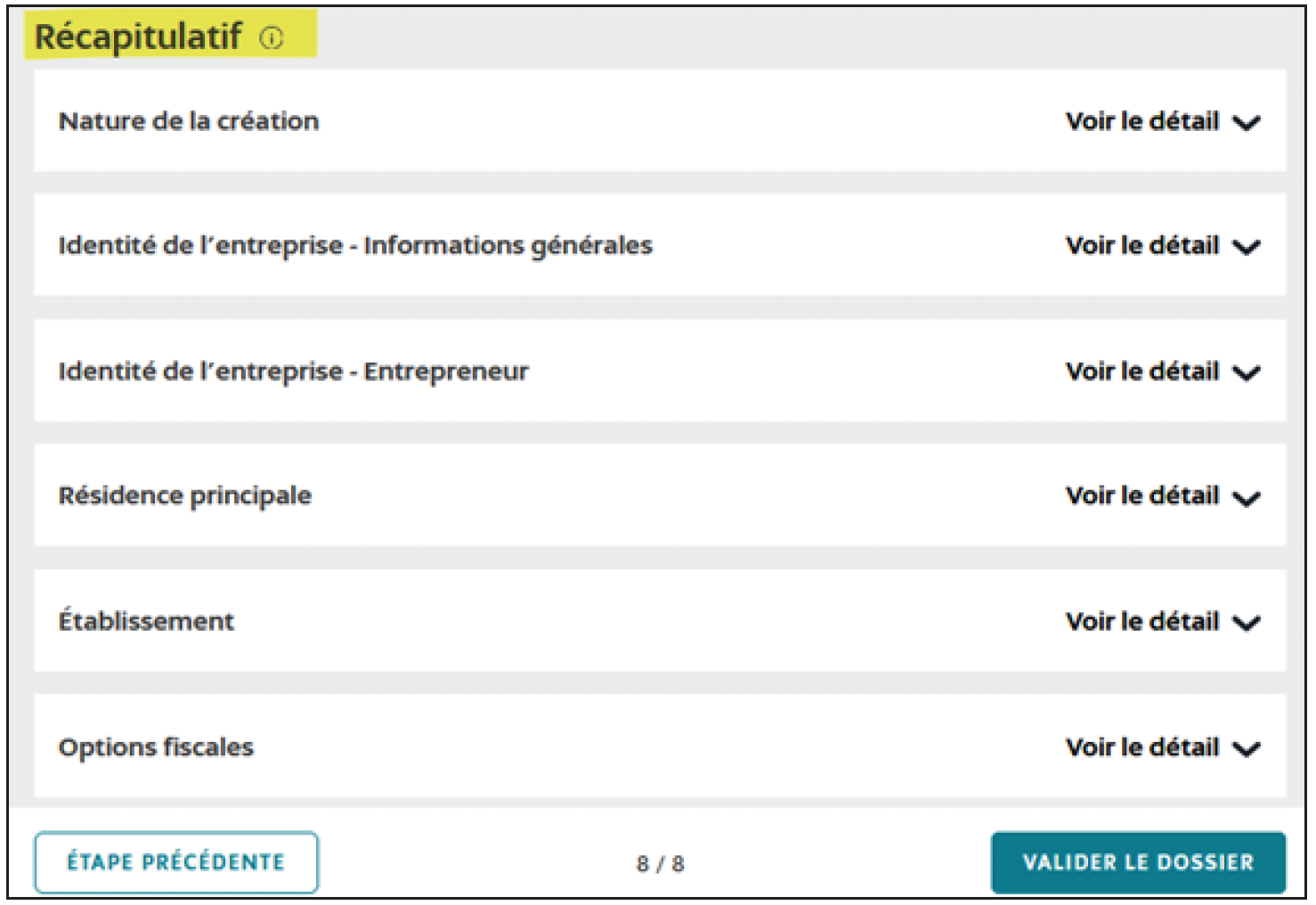

Étape 8 : Récapitulatif

1/ Une fois les pièces jointes validées, un récapitulatif de votre demande vous est proposé afin de vérifier toutes les informations renseignées précédemment. Si vous ne souhaitez pas apporter de correction, vous cliquez sur « Valider le dossier ».

NB : Un récapitulatif téléchargeable en PDF vous sera proposé.

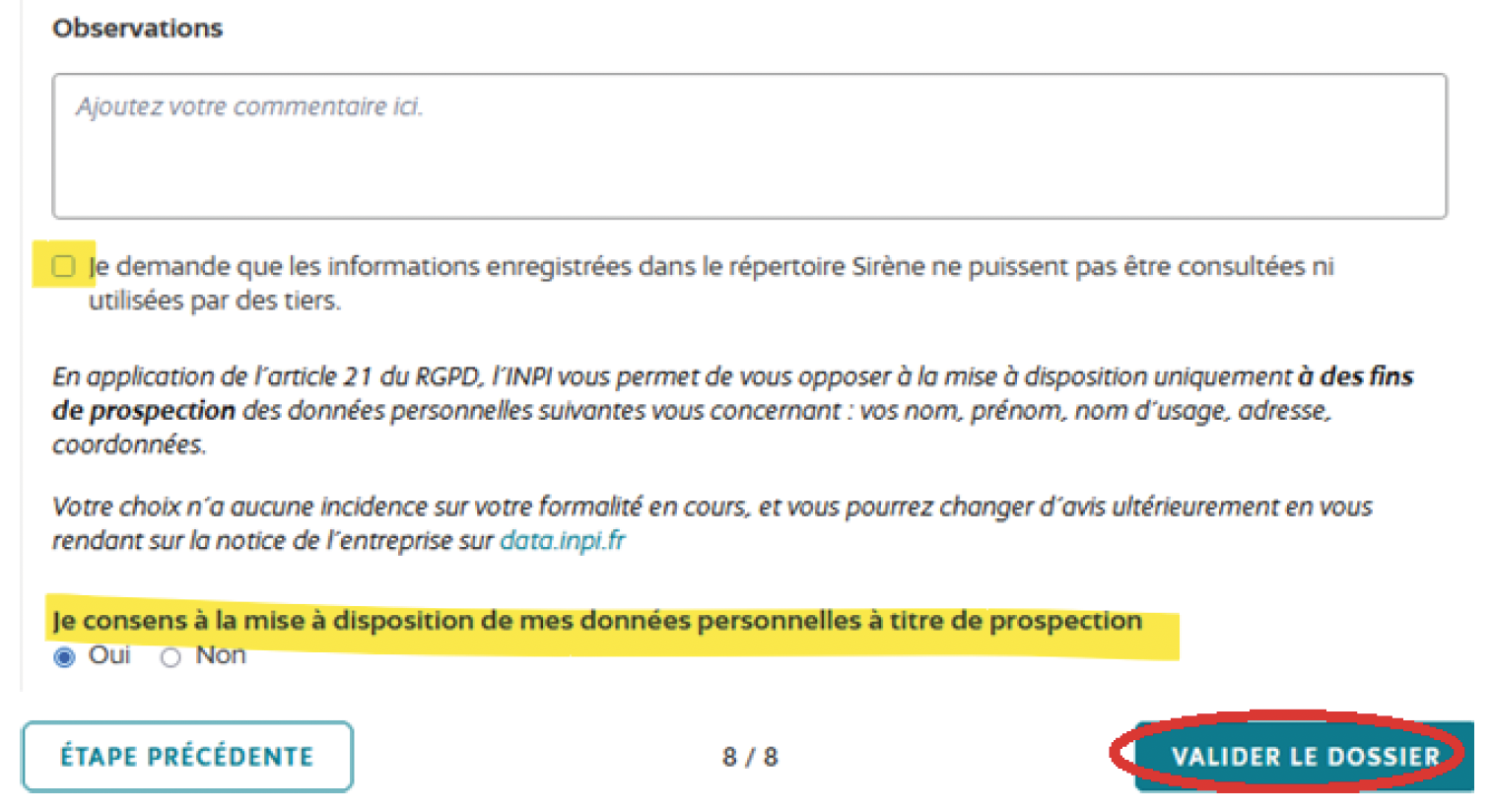

2/ Il vous est ensuite demandé si vous souhaitez apparaître dans le répertoire Sirene en cas de recherche de votre entreprise sur le site de l’Insee : https://avis-situation-sirene.insee.fr/

Vous devrez également décider de la mise à disposition de vos données personnelles à titre de prospection (démarchage publicitaire). Une fois la vérification terminée, vous devez signer électroniquement la déclaration puis cliquer sur le bouton « Valider le dossier ».

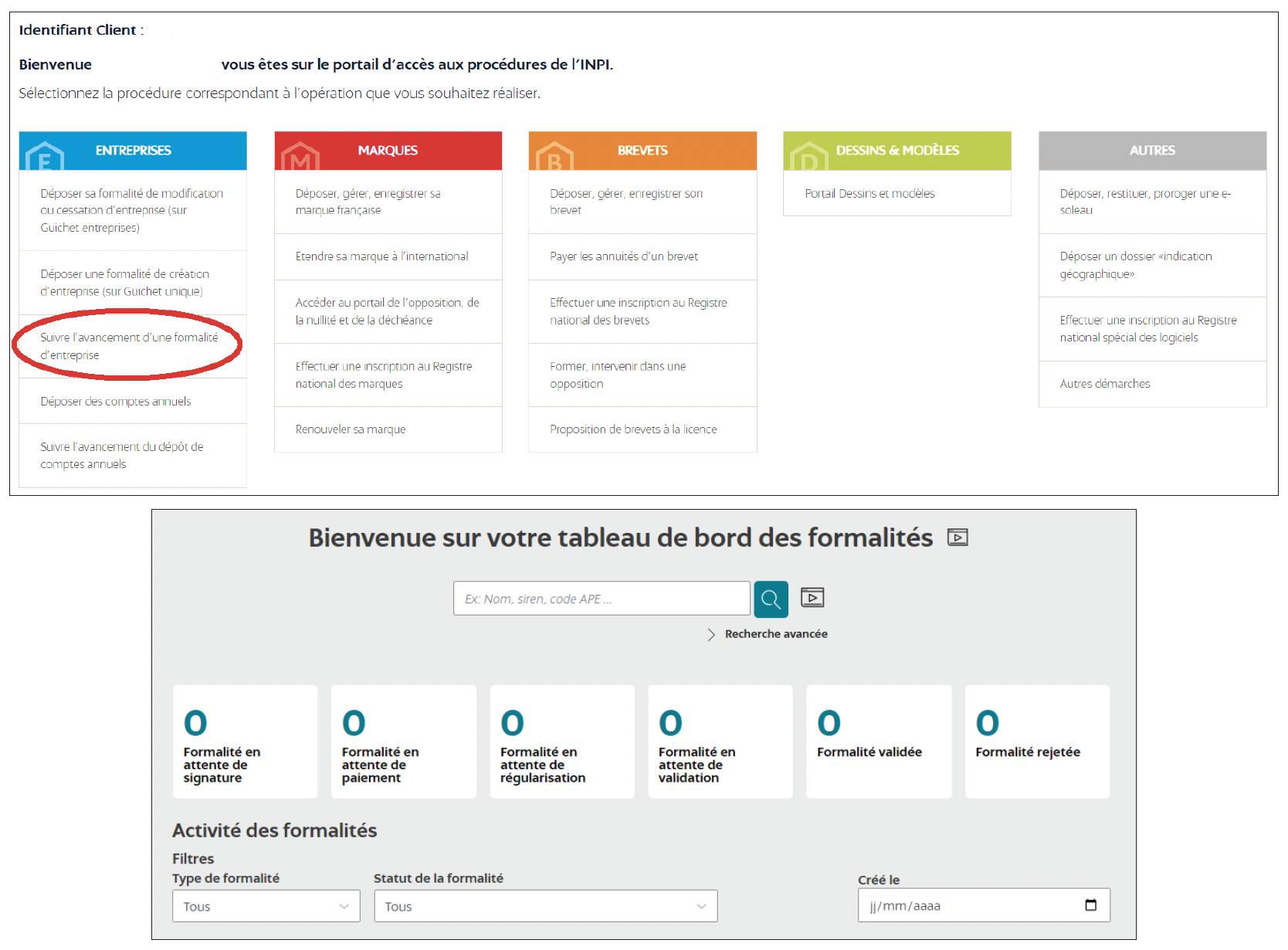

Suivre l’avancé de votre dossier

Pour cela vous devez vous rendre sur la page d’accueil de votre tableau de bord et dans la colonne « Entreprise » sélectionnez « Suivre l’avancement d’une formalité d’entreprise » .